Imagem: Uniline Contabil

Imagem: Uniline Contabil

Análise dos Impactos da Reforma Tributária para Condomínios: Estratégias e Recomendações

1. Introdução

A promulgação da Reforma Tributária brasileira, consolidada pela Lei Complementar nº , de de janeiro de , inaugura uma nova era na fiscalidade do país, com o objetivo de simplificar e unificar a cobrança de impostos sobre o consumo. Esta transformação, embora vise a eficiência econômica, gera inúmeras dúvidas e desafios para diversos setores, incluindo a administração de condomínios residenciais, comerciais e de construção. Este documento tem como objetivo apresentar uma análise detalhada dos impactos diretos e indiretos da reforma para o setor condominial, oferecendo um panorama completo das mudanças, um cronograma de implementação, estratégias proativas e recomendações para síndicos, administradoras e condôminos se prepararem para a nova realidade fiscal.

2. Entendendo a Reforma Tributária

A Lei Complementar nº / institui o Imposto sobre Bens e Serviços (IBS), a Contribuição Social sobre Bens e Serviços (CBS) e o Imposto Seletivo (IS), extinguindo gradualmente cinco tributos (PIS, Cofins, IPI, ICMS e ISS) e os substituindo por um sistema de Imposto sobre Valor Agregado (IVA) no modelo dual. A CBS é de competência federal, enquanto o IBS é de competência compartilhada entre estados, municípios e Distrito Federal. Adicionalmente, o Imposto Seletivo incidirá sobre bens e serviços prejudiciais à saúde e ao meio ambiente. O pilar do novo sistema é o princípio da não cumulatividade plena, que permite o crédito do imposto pago em todas as etapas anteriores da cadeia produtiva. No entanto, como será detalhado, a natureza jurídica dos condomínios impõe barreiras a este benefício, gerando o principal desafio do setor

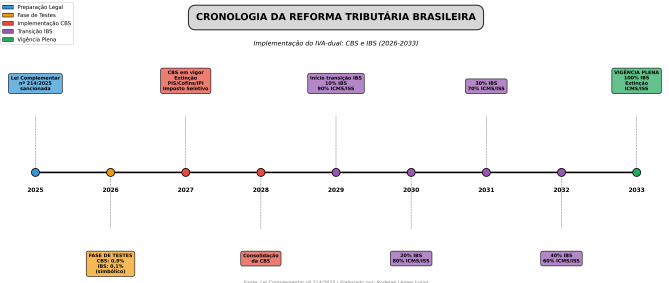

3. Cronologia da Implementação (-)

A transição para o novo sistema será gradual, estendendo-se por quase uma década para permitir a adaptação de empresas e governos. O cronograma é um elemento crucial para o planejamento dos condomínios.

Gráfico : Linha do tempo detalhada da implementação da Reforma Tributária, destacando os principais marcos de 2025 a 2033.

4. Impactos Diretos e Indiretos para Condomínios

O ponto central da discussão é que, via de regra, os condomínios não são considerados contribuintes do novo IVA. Conforme apontado por especialistas do Secovi-SP, por não realizarem atividade econômica com fins lucrativos, eles não recolherão diretamente a CBS ou o IBS sobre a taxa condominial, mas serão impactados como consumidores finais.

"Condomínios não são contribuintes de impostos de consumo, portanto não irão recolher os novos tributos IBS e o CBS. Porém, é importante destacar que eles terão que arcar com os impostos embutidos nos serviços contratados como limpeza, portaria, etc. Como condomínios não geram crédito, todo esse imposto vira custo, o que pode acarretar um aumento da taxa condominial, porque o prestador repassa o IVA ao condomínio." - Ivana Lopes Miranda, diretora do Secovi-SP.

Esta incapacidade de gerar créditos tributários é a principal fonte de preocupação, pois todo o imposto pago na aquisição de produtos e, principalmente, na contratação de serviços, se transformará em custo direto.

4.1 Exceções à Regra: Quando um Condomínio se Torna Contribuinte

Existem duas situações em que um condomínio pode ser enquadrado como contribuinte: . Obrigatoriedade (Regra dos %): Segundo o Art. , § º, inciso II da Lei Complementar nº /, os condomínios edilícios serão contribuintes obrigatórios do IBS e CBS quando as taxas e demais valores condominiais cobrados de seus condôminos representarem MENOS de % da receita total do condomínio. Ou seja, se mais de % da receita vier de fontes que não o rateio entre condôminos (ex: aluguel de topos para antenas, painéis publicitários, locação de áreas comuns para terceiros), o condomínio se torna, obrigatoriamente, um contribuinte da CBS/IBS. . Opção Voluntária: Condomínios comerciais podem optar por se tornarem contribuintes. Esta pode ser uma estratégia vantajosa se os seus locatários forem empresas que possam se beneficiar dos créditos de CBS/IBS gerados pelo pagamento do aluguel e da taxa condominial.

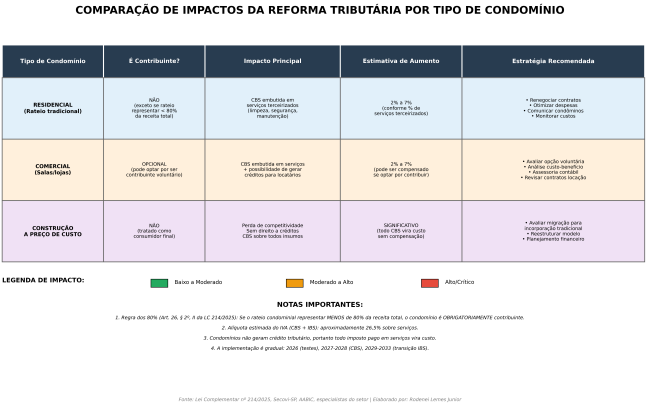

4.2 Comparativo de Impactos por Tipo de Condomínio

Os efeitos da reforma variam significativamente conforme a natureza e a estrutura de receitas de cada condomínio.

Gráfico : Tabela comparativa dos principais impactos, estimativas de aumento e estratégias recomendadas para condomínios residenciais, comerciais e de construção.

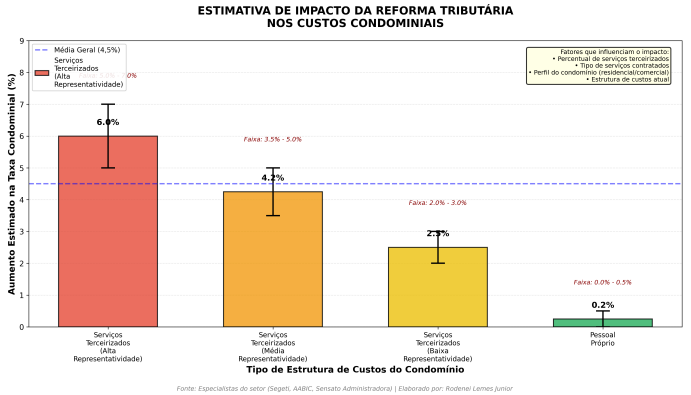

5. Estimativas de Aumento de Custos

O reflexo mais sensível para os condôminos será o aumento da taxa condominial. Especialistas do setor estimam que, com uma alíquota de IVA projetada em torno de ,%, o aumento nos custos pode variar significativamente.

"A taxa condominial pode subir entre % e %, dependendo da representatividade dos serviços terceirizados no percentual total dos custos do condomínio. Isso varia conforme o tipo de serviço contratado e o perfil do condomínio." - Segeti, especialista consultado pelo Sindicon JF.

O impacto será distinto entre condomínios com pessoal próprio e aqueles que dependem de mão de obra terceirizada, sendo este último o mais afetado. Segundo Omar Anauate, presidente da AABIC (Associação das Administradoras de Bens Imóveis e Condomínios), condomínios com pessoal próprio não devem observar aumentos significativos, enquanto aqueles com serviços terceirizados sofrerão o repasse dos novos tributos.

Gráfico : Estimativa de aumento na taxa condominial com base na estrutura de custos, destacando a diferença entre o uso de pessoal próprio e serviços terceirizados.

6. Estratégias e Recomendações

Uma postura proativa é fundamental para mitigar os impactos negativos. Síndicos e administradoras devem iniciar o planejamento o quanto antes, focando em uma gestão mais estratégica e eficiente. As principais recomendações incluem: Planejamento Financeiro e Orçamentário: Realizar um diagnóstico detalhado da estrutura de custos atual é o primeiro passo essencial. Os síndicos devem projetar o impacto da CBS/IBS sobre cada contrato de serviço vigente, considerando a alíquota estimada de ,%. Este exercício permitirá ajustar o orçamento preventivamente e criar reservas para contingências, evitando surpresas desagradáveis quando a reforma entrar em vigor plenamente. Gestão de Contratos: A revisão completa de todos os contratos com fornecedores e prestadores de serviço deve ser priorizada. É fundamental iniciar um processo de renegociação antes mesmo de , buscando absorver parte do impacto tributário através de melhores condições comerciais e estabelecendo cláusulas de reajuste claras e transparentes que reflitam as mudanças tributárias. Otimização de Despesas e Tecnologia: Investir em tecnologias que promovam a eficiência operacional pode compensar parte do aumento de custos. Soluções como portaria remota, automação de processos administrativos, sistemas de gestão integrada e plataformas de comunicação digital com condôminos podem reduzir a dependência de serviços terceirizados e, consequentemente, minimizar o impacto da CBS/IBS. Assessoria Especializada: Contar com o apoio de administradoras experientes, contadores especializados em tributação e advogados tributaristas será crucial para navegar a complexidade da nova legislação. Estes profissionais poderão auxiliar na tomada de decisões estratégicas, como a avaliação da opção voluntária pela contribuição em condomínios comerciais, e garantir a conformidade com todas as obrigações acessórias. Comunicação Transparente: Manter os condôminos informados sobre os impactos da reforma e as medidas que estão sendo tomadas é essencial para justificar a necessidade de reajustes na taxa condominial. Assembleias informativas, relatórios detalhados e canais de comunicação abertos ajudarão a construir confiança e evitar o aumento da inadimplência, que é um risco secundário identificado por especialistas [].

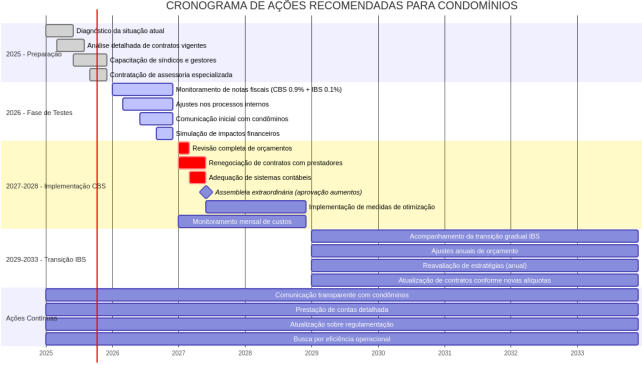

7. Cronograma de Ações Recomendadas

Para auxiliar no planejamento, apresentamos um cronograma sugerido de ações que os condomínios devem empreender para se adequar à reforma tributária de forma organizada e gradual.

Gráfico : Cronograma de Gantt com as ações recomendadas para condomínios, distribuídas entre as fases de preparação, testes, implementação e transição.

Ações por Período:

2025 (Preparação): Este é o momento de realizar um diagnóstico completo da situação atual, analisando detalhadamente todos os contratos vigentes e identificando os pontos de maior vulnerabilidade. A capacitação de síndicos e gestores sobre a nova legislação e a contratação de assessoria especializada devem ocorrer neste período.

2026 (Fase de Testes): Durante o ano de testes, é fundamental monitorar atentamente as notas fiscais que passarão a destacar as alíquotas simbólicas de ,% de CBS e ,% de IBS. Este período deve ser aproveitado para ajustar processos internos, realizar simulações de impacto financeiro e iniciar a comunicação com os condôminos sobre as mudanças que virão. -

2027-2028 (Implementação da CBS): Com a entrada em vigor efetiva da CBS, será necessário revisar completamente os orçamentos, renegociar contratos com prestadores de serviços e adequar os sistemas contábeis. A realização de assembleias extraordinárias para aprovação de aumentos nas taxas condominiais será inevitável, e a implementação de medidas de otimização de despesas deve ser intensificada.

2029-2033 (Transição do IBS): Durante a transição gradual do IBS, que substituirá progressivamente o ICMS e o ISS, será necessário acompanhar continuamente as mudanças nas alíquotas, realizar ajustes anuais de orçamento e reavaliar as estratégias adotadas. A atualização de contratos conforme as novas alíquotas deve ser uma atividade recorrente.

8. Conclusão

A Reforma Tributária, consolidada pela Lei Complementar nº /, representa um dos maiores desafios para a gestão condominial nas próximas décadas. A impossibilidade de aproveitamento de créditos fiscais resultará, inevitavelmente, em um aumento de custos, que será repassado aos condôminos. A magnitude desse impacto, no entanto, não é uma fatalidade. Uma gestão proativa, estratégica e bem assessorada pode mitigar significativamente os efeitos negativos. O planejamento iniciado em , a adaptação durante a fase de testes em e a execução de estratégias bem definidas a partir de serão o diferencial para garantir a saúde financeira e a sustentabilidade dos condomínios no novo cenário tributário brasileiro.

9. Referências

Legislação Base:

BRASIL. Lei Complementar nº , de de janeiro de . Institui o Imposto sobre Bens e Serviços (IBS), a Contribuição Social sobre Bens e Serviços (CBS) e o Imposto Seletivo (IS); cria o Comitê Gestor do IBS e altera a legislação tributária. Diário Oficial da União, Brasília,

DF, jan. . Disponível em: https://www.planalto.gov.br/ccivil_/leis/lcp/lcp.htm. Acesso em: out. .

Fontes Consultadas:

Este relatório foi elaborado com base na análise da Lei Complementar nº / e em consultas a especialistas e entidades do setor imobiliário e condominial, incluindo SecoviSP, AABIC (Associação das Administradoras de Bens Imóveis e Condomínios), Sindicon JF e profissionais especializados em gestão condominial e tributação.

Deixe Um Comentário