Imagem: Site Uniline

Imagem: Site Uniline

Informativo sobre os impactos da Reforma Tributária para Empreendedores

Visão Geral e Substituição de Tributos

A reforma tributária brasileira representa uma das maiores transformações no sistema fiscal do país, com o objetivo de simplificar a complexa estrutura tributária atual. O cerne da mudança é a substituição de cinco tributos sobre o consumo – PIS, Cofins, ICMS, ISS e IPI – por um Imposto sobre Valor Agregado (IVA) Dual, composto pela Contribuição sobre Bens e Serviços (CBS), de competência federal, e o Imposto sobre Bens e Serviços (IBS), de competência estadual e municipal .

Além da unificação, a reforma introduz o Imposto Seletivo (IS), popularmente conhecido como "Imposto do Pecado". Este tributo incidirá sobre produtos e serviços considerados prejudiciais à saúde ou ao meio ambiente, como bebidas alcoólicas, cigarros e veículos poluentes, visando desestimular seu consumo.

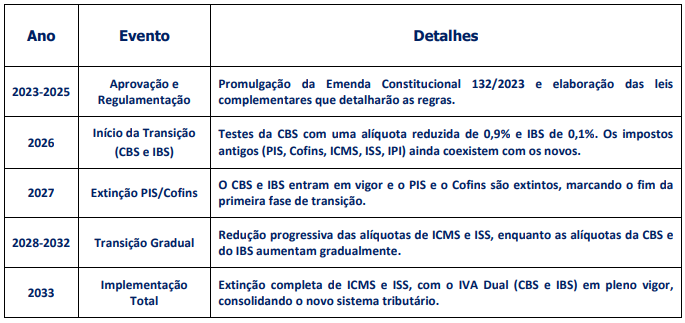

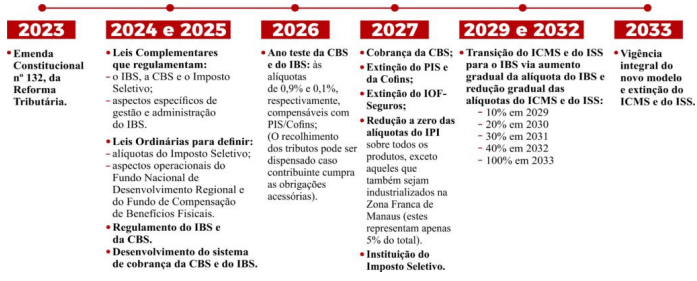

Cronograma de Implementação e Transição

A implementação da reforma será um processo gradual e complexo, estendendo-se por quase uma década. O período de transição foi desenhado para permitir que empresas e entes federativos se adaptem às novas regras sem grandes choques. O cronograma previsto é o seguinte:

Para uma visualização mais clara do cronograma, observe o gráfico abaixo:

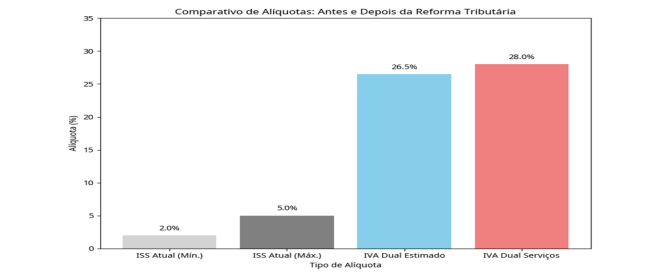

Alíquotas Estimadas

A alíquota combinada da CBS e do IBS é um dos pontos de maior atenção. As estimativas governamentais apontam para uma alíquota total de 26,5%. No entanto, para setores específicos, como o de serviços intensivos em mão de obra, essa alíquota pode chegar a 28%. Este valor representa um aumento considerável em comparação com as alíquotas atuais do ISS, que variam entre 2% e 5%.

É importante destacar que a reforma prevê uma isenção da CBS e do IBS para pessoas físicas que faturam até R$ 40.500 por ano, criando a categoria de "nanoempreendedor" para incentivar a formalização e proteger atividades de subsistência.

O gráfico a seguir ilustra a diferença entre as alíquotas atuais do ISS e as estimativas para o IVA Dual:

Impactos para Pequenas e Médias Empresas (PMEs) e Empreendedores

A reforma tributária trará desafios e oportunidades significativas para empreendedores, especialmente para as PMEs.

Desafios:

• Complexidade Fiscal na Transição: A coexistência dos regimes tributários antigo e novo até 2033 aumentará a complexidade da gestão fiscal, o que pode ser particularmente oneroso para PMEs com recursos limitados para adaptação.

• Perda de Créditos: O novo sistema não permitirá o acúmulo de créditos cumulativos em cada etapa da cadeia produtiva. Empresas do Simples Nacional, por exemplo, terão sua competitividade afetada, pois não poderão gerar crédito integral de IBS e CBS, a menos que optem por migrar para o regime geral de tributação do consumo.

• Aumento da Carga Tributária para Serviços: Setores de serviços, como academias, salões de beleza e consultorias, podem enfrentar um aumento substancial na carga tributária devido à alíquota mais alta do IVA em comparação com o ISS atual.

• Incerteza para MPEs e Simples Nacional: A falta de uma integração efetiva entre o Simples Nacional e o novo regime gera incerteza. Embora seja possível mudar de regime duas vezes ao ano (janeiro e julho), a decisão exige uma análise cuidadosa dos impactos.

• Custos de Adaptação: A necessidade de adaptar sistemas, treinar equipes e reformular a contabilidade exigirá investimentos, que podem ser um gargalo para empresas menores.

• Variação nos Preços Finais: A uniformização das alíquotas pode exigir o reajuste de preços de produtos e serviços para manter a competitividade e as margens de lucro.

• Adaptação a Sistemas Eletrônicos e Aumento da Responsabilidade Fiscal: A fiscalização será mais rigorosa, com acesso a dados em tempo real. Empresas que ainda não utilizam tecnologia para controle de vendas e compras precisarão se adaptar, e a organização fiscal se tornará ainda mais crucial.

Oportunidades

• Simplificação e Redução da Burocracia: A unificação de impostos e a adoção do IVA Dual prometem um sistema mais simples, transparente e eficiente a longo prazo, reduzindo a burocracia e os custos de conformidade.

• Previsibilidade: Um sistema tributário mais claro e alinhado com padrões internacionais pode trazer maior previsibilidade para os negócios, facilitando o planejamento de longo prazo.

• Geração de Créditos (para optantes do Simples Nacional): No novo modelo, empresas do Simples Nacional poderão gerar créditos para seus clientes, o que pode mudar a percepção do mercado sobre elas e potencialmente aumentar sua competitividade, caso optem por aderir ao regime geral de tributação do consumo.

• Planejamento Estratégico: A reforma exige que empreendedores se tornem estrategistas, simulando cenários, revendo estruturas e renegociando contratos para se adaptar e aproveitar as vantagens competitivas.

Dicas para Empreendedores

Para navegar com sucesso pelas mudanças da reforma tributária, os empreendedores devem considerar as seguintes dicas:

• Preparação Antecipada: Iniciar a adaptação na gestão fiscal e tributária o quanto antes, acompanhando as discussões legislativas e buscando consultoria especializada.

• Análise de Regime Tributário: Avaliar cuidadosamente se permanecer no Simples Nacional ou migrar para o Lucro Presumido/Real é mais vantajoso, considerando a composição de fornecedores, clientes, estrutura de custos e folha de pagamento.

• Revisão de Preços: Antecipar e ajustar gradualmente os preços de produtos e serviços para se adequar à nova carga tributária, evitando impactos bruscos no relacionamento com clientes.

• Conhecimento dos Novos Encargos: Entender o funcionamento do IVA (CBS e IBS) e do Imposto Seletivo para identificar os impactos específicos no seu setor e produtos.

• Organização Fiscal: Manter documentos organizados, registrar operações corretamente e emitir comprovantes para evitar problemas com a fiscalização, que será mais rigorosa e baseada em dados em tempo real.

A Uniline Contábil está atenta à todas atualizações da legislação e em constante preparação, objetivando atender todas as demandas e clientes da melhor forma possível.

Fonte: Lei Complementar 214/2025

Deixe Um Comentário